เศรษฐกิจอเมริกาทำท่าจะฟื้น จนมาถึงทางที่ Ben Bernanke ต้องคิดหนักว่าจะชะลอ QE ช่วงไหน และทำให้เงินทุนในตลาดเกิดใหม่ไหลออกไปสร้างความปวดหัวให้นักลงทุนไม่น้อย อีกหนึ่งปัญหาที่เริ่มเขย่าตลาดหุ้นทั้งเอเชียนิดๆก็กำลังค่อยๆโผล่ขึ้น ผมขอโอกาสนี้อธิบายปัญหาที่เกิดขึ้นในจีน ณ ปัจจุบัน ให้ฟังกันคร่าวๆนะครับ

หากย้อนกลับไปในช่วงหลังวิกฤต Subprime ในปี 2008 เป็นต้นมา จีนประสบปัญหากับการชะลอการเติบโตของเศรษฐกิจมาตลอด ซึ่งสาเหตุก็อย่างที่เรารู้กันว่าเกิดจากยอดเกินดุลการค้าจากการส่งออกไป ตลาดหลักอย่างยุโรป และอเมริกา หดตัวลงอย่างรุนแรงจากการลดการบริโภค และการประสบปัญหาการคลังของโครงสร้างเศรษฐกิจของ 2 ประเทศคู่ค้ารายใหญ่

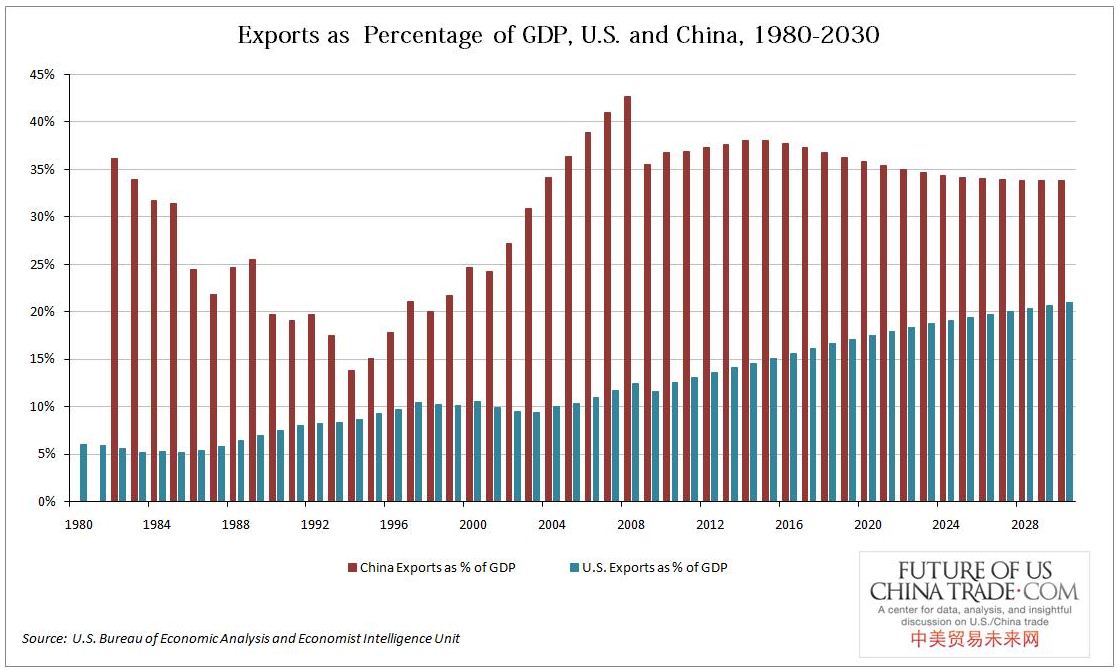

ดูจากกราฟด้านล่าง จะเห็นว่า ในช่วงก่อน Subprime นั้น การส่งออกของจีน คิดเป็นสัดส่วนสูงถึงเกือบ 45% ของ GDP ทั้งหมด พอเกิดวิกฤตปั๊บ ตัวเลขสัดส่วนส่งออกต่อ GDP ก็ลดลงเหลือไม่ถึง 40% และก็คาดกันว่า ไม่น่าจะขึ้นมาเกินกว่า 40% ได้ในช่วงทศวรรษข้างหน้า ซึ่งหากเทียบกับอเมริกาแล้ว สัดส่วนการส่งออกต่อ GDP น่าจะสูงขึ้นเรื่อยๆ จากเดิมที่โตเพราะกู้เยอะๆ เน้นการบริโภคในประเทศ ซึ่งตรงกันข้ามกับจีนเลยก็ว่าได้

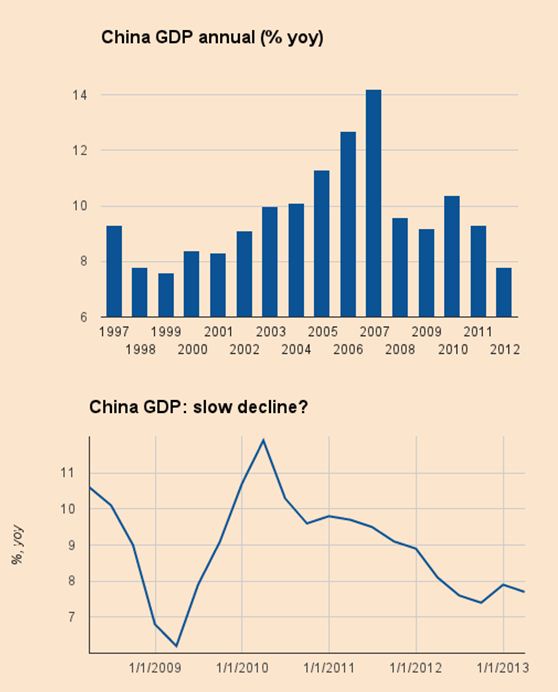

จีนกำหนดกรอบ GDP Growth ของประเทศไว้ที่ 7.5% จริงๆแล้ว นักวิเคราะห์ทั้งหลายก็ลุ้นๆกันว่า ไตรมาส 4 ปีที่แล้ว กับไตรมาส 1 ปีนี้ น่าจะได้เห็น GDP ของจีนผงกหัวขึ้น หรือพูดง่ายๆคือ เก็งกันว่าเศรษฐกิจจีนน่าจะผ่านพ้นจุดต่ำสุดไปแล้ว แต่กลับกลายเป็นว่า HSBC, Morgan Stanley, UBS และ Goldman Sachs รวมหัวกันหัน GDP Growth จีนในปีนี้และปีหน้าลง แถมในปีนี้ ยังให้ต่ำกว่า 7.5% ที่รัฐบาลกำหนดไว้เสียอีก เป็นงี้ ทุกคนก็เผ่นครับ!!

ปัญหามันอยู่ตรงไหน ทำไมต้องกลัวจีนกัน?

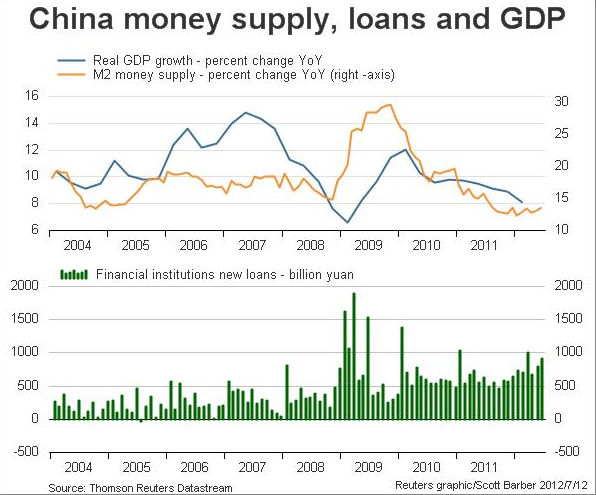

ส่วนใหญ่ก็ขายแห่ตามกันเพราะความกลัวครับ นักลงทุนจำนวนไม่มากที่รู้ปัญหาของจีนจริงๆจังๆ ปัจจัยที่ทำให้นักวิเคราะห์กังวลกับจีนจริงๆ เกิดจากสินเชื่อที่เติบโตอย่างรวดเร็วหลังจากที่รัฐบาลจีนใช้มาตรการนโยบาย การเงินแบบผ่อนคลายเพื่อรับมือมือกับวิกฤตฝั่งอเมริกาและยุโรป

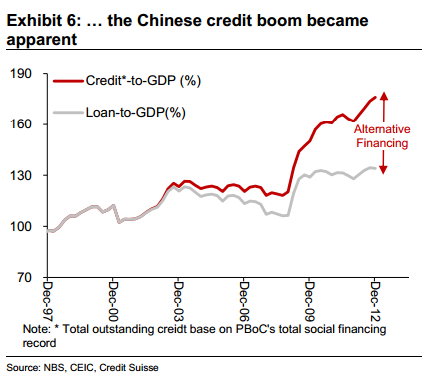

เอาให้เห็นภาพมากขึ้นนะครับ Fitch Rating ได้ประเมินสินทรัพย์ของภาคธนาคารจีนไว้ และ Credit Suisse ก็ได้เอาตัวเลขนี้มาเผยแพร่ใน Research Paper ตั้งแต่เดือน มี.ค. ที่ผ่านมา จากตัวเลข จะเห็นว่า หลังจากวิกฤต Subprime หนี้สินภาครัฐ และภาคเอกชนของจีน โตมาจากเดือน 124% ตอนปี 2003 เป็นล่าสุดเกือบๆ 190% ซึ่งส่วนที่บวมขึ้นมา ไม่ได้มาจากการช่องทางการกู้ยืมธรรมดา แต่มาจากระบบที่เรียกว่า “Shadow Banking”

ส่วนใหญ่ก็ขายแห่ตามกันเพราะความกลัวครับ นักลงทุนจำนวนไม่มากที่รู้ปัญหาของจีนจริงๆจังๆ ปัจจัยที่ทำให้นักวิเคราะห์กังวลกับจีนจริงๆ เกิดจากสินเชื่อที่เติบโตอย่างรวดเร็วหลังจากที่รัฐบาลจีนใช้มาตรการนโยบาย การเงินแบบผ่อนคลายเพื่อรับมือมือกับวิกฤตฝั่งอเมริกาและยุโรป

เอาให้เห็นภาพมากขึ้นนะครับ Fitch Rating ได้ประเมินสินทรัพย์ของภาคธนาคารจีนไว้ และ Credit Suisse ก็ได้เอาตัวเลขนี้มาเผยแพร่ใน Research Paper ตั้งแต่เดือน มี.ค. ที่ผ่านมา จากตัวเลข จะเห็นว่า หลังจากวิกฤต Subprime หนี้สินภาครัฐ และภาคเอกชนของจีน โตมาจากเดือน 124% ตอนปี 2003 เป็นล่าสุดเกือบๆ 190% ซึ่งส่วนที่บวมขึ้นมา ไม่ได้มาจากการช่องทางการกู้ยืมธรรมดา แต่มาจากระบบที่เรียกว่า “Shadow Banking”

ระบบ Shadow Banking หรือ ระบบธนาคารเงา ก็คือ ระบบ Trust ซึ่งปัจจุบัน

กลายเป็นระบบที่มีขนาดใหญ่เป็นอันดับสองรองจากระบบธนาคาร

(ใหญ่กว่าประกันซะอีก)

ระบบ Trust เกิดจากโมเดลพื้นฐานของรัฐบาลจีน ที่ต้องการผลักให้เกิดการเติบโตด้านสินเชื่อทดแทนการส่งออกที่หดตัว ซึ่งการลงทุนที่ตรงและง่ายที่สุดก็คือ การลงทุนภาครัฐ (G) แต่ปัญหาก็คือ ผลตอบแทนจากการลงทุนของภาครัฐกลับลดลงต่อเนื่องจากการชะลอตัวของยุโรป และการคอรับชั่นกันเองของข้าราชการ ทำให้จีนติดกับดักสินเชื่อ จำเป็นต้องเพิ่มระดับสินเชื่อขึ้นไปอีก อัดฉีดเงินเข้าไปอีก เพื่อพยุง GDP ให้โตได้ดังใจหวัง

Bank of America Merrill Lynch ประเมินไว้ว่า จีนต้องใช้เงินลงทุน $5 เพื่อให้ GDP โต $3 (ที่หายไป $2 คงรู้นะ ว่าหายไปไหน)

แต่อย่างที่พวกคุณรู้กันว่า รัฐบาลและธนาคารกลางก็กลัวฟองสบู่ ก็เลยใช้วิธี ขึ้นดอกเบี้ย และขึ้น RRR มาตลอด 2 ปีก่อน ทำให้ธนาคารคิดจะปล่อยกู้ก็ลำบาก เลยเลี่ยงด้วยการไปตั้งทรัสต์ โยกย้ายตัวเลขออกนอกงบดุล โอนหนี้ไปให้ Trust แล้วเอาพวกโครงการการภาครัฐเหล่านี้มาผูกกันเป็น Package ขายให้กับลูกค้ารายใหญ่อีกทอด พอได้เงินจากลูกค้า ก็เอามาปล่อยกู้ภาครัฐ แล้วทำเป็นทอดๆแบบนี้ไปเรื่อยๆ

ระบบ Trust เกิดจากโมเดลพื้นฐานของรัฐบาลจีน ที่ต้องการผลักให้เกิดการเติบโตด้านสินเชื่อทดแทนการส่งออกที่หดตัว ซึ่งการลงทุนที่ตรงและง่ายที่สุดก็คือ การลงทุนภาครัฐ (G) แต่ปัญหาก็คือ ผลตอบแทนจากการลงทุนของภาครัฐกลับลดลงต่อเนื่องจากการชะลอตัวของยุโรป และการคอรับชั่นกันเองของข้าราชการ ทำให้จีนติดกับดักสินเชื่อ จำเป็นต้องเพิ่มระดับสินเชื่อขึ้นไปอีก อัดฉีดเงินเข้าไปอีก เพื่อพยุง GDP ให้โตได้ดังใจหวัง

Bank of America Merrill Lynch ประเมินไว้ว่า จีนต้องใช้เงินลงทุน $5 เพื่อให้ GDP โต $3 (ที่หายไป $2 คงรู้นะ ว่าหายไปไหน)

แต่อย่างที่พวกคุณรู้กันว่า รัฐบาลและธนาคารกลางก็กลัวฟองสบู่ ก็เลยใช้วิธี ขึ้นดอกเบี้ย และขึ้น RRR มาตลอด 2 ปีก่อน ทำให้ธนาคารคิดจะปล่อยกู้ก็ลำบาก เลยเลี่ยงด้วยการไปตั้งทรัสต์ โยกย้ายตัวเลขออกนอกงบดุล โอนหนี้ไปให้ Trust แล้วเอาพวกโครงการการภาครัฐเหล่านี้มาผูกกันเป็น Package ขายให้กับลูกค้ารายใหญ่อีกทอด พอได้เงินจากลูกค้า ก็เอามาปล่อยกู้ภาครัฐ แล้วทำเป็นทอดๆแบบนี้ไปเรื่อยๆ

หนี้ภาครัฐเหล่านี้ ส่วนใหญ่เป็นหนี้ของรัฐบาลท้องถิ่น (LGFVs)

ซึ่งมีปัญหาขาดสภาพคล่องไม่สามารถกู้ธนาคารได้

เพราะโครงการส่วนใหญ่เป็นโครงการเกี่ยวกับโครงสร้างพื้นฐานซึ่งต้องใช้ระยะ

เวลานานกว่าจะกำไร จึงขาดสภาพคล่องในระยะสั้น การเกิดขึ้นของ Trust

จึงเป็นการปล่อยกู้ให้โครงการ LGFVs เหล่านี้ โดยใช้เงินของนักลงทุนรายย่อย

ซึ่งการตรวจสอบไส้ในของ Package เหล่านี้ก็เป็นไปด้วยความยาก ประธานของ

Bank of China ถึงกับเรียกผลิตภัณฑ์ตัวนี้ว่าเป็น “แชร์ลูกโซ่”

เพราะเงินที่ได้จาก Package ตัวใหม่ บางทีก็เอาไปจ่ายให้กับ Package

ตัวเก่าที่กำลังหมดอายุ

ซึ่งเป็นการยืดอายุหนี้ให้โครงการรัฐที่ล้มเหลวไปเรื่อยๆ

ขนาดของ Trust เหล่านี้ใหญ่ขึ้นเรื่อยๆ Credit Suisse ประเมินว่า เกินกว่า 50% ของสินเชื่อในปี 2555 มาจากระบบ Shadow Banking นี้ เนื่องจากความระมัดระวังไม่ให้ปล่อยสินเชื่อมากเกินไปของรัฐบาลผ่านระบบ ธนาคารธรรมดา

ปัญหาของ Shadow Banking คืออะไร?

ถ้าย้อนกลับไปตอนวิกฤต Subprime ระบบ Shadow Banking นี้ ก็คือ CDOs ดีๆนี้เอง การผิดนัดชำระหนี้ของทรัสต์อาจจะเกิดขึ้นตอนใดก็ได้ และอาจกลายเป็นลูกโซ่ที่มีปัญหาหนักขึ้น ประเด็นก็เพราะ ตัวเลขขนาดของทรัสต์ในปัจจุบัน ไม่มีใครทราบแน่ชัด และไม่มีใครกล้าออกมาเผิดเผยว่า ธนาคารตัวเองถือหุ้นในทรัสต์ที่ไหน และเท่าไหร่บ้าง การเกิด Domino Effect ในอนาคตจึงเป็นสิ่งที่อาจเกิดขึ้นได้

หากเทียบกับตอนวิกฤตปี 2008 แล้ว ธนาคารในจีนตอนนี้มีเงินทุนสำรองอยู่ในระดับต่ำกว่าสัดส่วนหนี้อยู่ค่อนข้าง มาก ยิ่งไม่ต้องถามถึงธนาคารขนาดกลาง และขนาดเล็กในจีนเลย ธนาคารเหล่านี้แทบไม่มีเงินสำรองด้วยซ้ำ

ขนาดของ Trust เหล่านี้ใหญ่ขึ้นเรื่อยๆ Credit Suisse ประเมินว่า เกินกว่า 50% ของสินเชื่อในปี 2555 มาจากระบบ Shadow Banking นี้ เนื่องจากความระมัดระวังไม่ให้ปล่อยสินเชื่อมากเกินไปของรัฐบาลผ่านระบบ ธนาคารธรรมดา

ปัญหาของ Shadow Banking คืออะไร?

ถ้าย้อนกลับไปตอนวิกฤต Subprime ระบบ Shadow Banking นี้ ก็คือ CDOs ดีๆนี้เอง การผิดนัดชำระหนี้ของทรัสต์อาจจะเกิดขึ้นตอนใดก็ได้ และอาจกลายเป็นลูกโซ่ที่มีปัญหาหนักขึ้น ประเด็นก็เพราะ ตัวเลขขนาดของทรัสต์ในปัจจุบัน ไม่มีใครทราบแน่ชัด และไม่มีใครกล้าออกมาเผิดเผยว่า ธนาคารตัวเองถือหุ้นในทรัสต์ที่ไหน และเท่าไหร่บ้าง การเกิด Domino Effect ในอนาคตจึงเป็นสิ่งที่อาจเกิดขึ้นได้

หากเทียบกับตอนวิกฤตปี 2008 แล้ว ธนาคารในจีนตอนนี้มีเงินทุนสำรองอยู่ในระดับต่ำกว่าสัดส่วนหนี้อยู่ค่อนข้าง มาก ยิ่งไม่ต้องถามถึงธนาคารขนาดกลาง และขนาดเล็กในจีนเลย ธนาคารเหล่านี้แทบไม่มีเงินสำรองด้วยซ้ำ

ดังนั้น

เราน่าจะเห็นการให้ความช่วยเหลือระบบธนาคารจากธนาคารกลางและรัฐบาลจีนไม่ช้า

ก็เร็ว ซึ่งตอนนั้น คงต้องมาพนันกันว่า มันจะสายเกินไปเหมือนตอน Lehman

Brothers หรือเปล่า

พูดมาถึงตรงนี้ น่าจะเห็นภาพไม่มากก็น้อยนะครับว่าเศรษฐกิจจีนตอนนี้ กำลังมีปัญหาที่รัฐบาลและธนาคารกลางต้องเร่งแก้ไขให้ได้

และก็อีกนั้นหล่ะ จีนถือเป็นตลาดส่งออก และตลาดนำเข้ารายใหญ่ของประเทศไทยเรา มีความผูกพันกันสูงในเชิงเศรษฐกิจกับไทย นับจากนี้ไป ผมมองว่า นักลงทุนไทย มีปัจจัยที่ต้องระวังมากขึ้น แต่ไม่ใช่ถึงกับถอนเงินไปฝากธนาคารทั้งหมดนะครับ ทั้งหมดที่ผมคุยในวันนี้ คือภาพปัจจุบันซึ่งเรายังไม่รู้ว่ามันจะพัฒนาไปในทางใด และใช้ระยะเวลานานเท่าไหร่

เพียงแต่ว่า ... ถ้าดูจากตัวอย่างเหตุการณ์ในอดีตแล้ว มันน่ากังวลอยู่ไม่น้อยเลยทีเดียว

ถ้าถามผมว่า ตอนนี้กลยุทธ์ของผมคืออะไร ก็ต้องบอกว่า "หลีกเลี่ยงการลงทุนที่เกี่ยวข้องกับจีน และสินค้าโภคภัณฑ์ไปก่อน"

----------------------------

โชคดีในการลงทุนครับ

พูดมาถึงตรงนี้ น่าจะเห็นภาพไม่มากก็น้อยนะครับว่าเศรษฐกิจจีนตอนนี้ กำลังมีปัญหาที่รัฐบาลและธนาคารกลางต้องเร่งแก้ไขให้ได้

และก็อีกนั้นหล่ะ จีนถือเป็นตลาดส่งออก และตลาดนำเข้ารายใหญ่ของประเทศไทยเรา มีความผูกพันกันสูงในเชิงเศรษฐกิจกับไทย นับจากนี้ไป ผมมองว่า นักลงทุนไทย มีปัจจัยที่ต้องระวังมากขึ้น แต่ไม่ใช่ถึงกับถอนเงินไปฝากธนาคารทั้งหมดนะครับ ทั้งหมดที่ผมคุยในวันนี้ คือภาพปัจจุบันซึ่งเรายังไม่รู้ว่ามันจะพัฒนาไปในทางใด และใช้ระยะเวลานานเท่าไหร่

เพียงแต่ว่า ... ถ้าดูจากตัวอย่างเหตุการณ์ในอดีตแล้ว มันน่ากังวลอยู่ไม่น้อยเลยทีเดียว

ถ้าถามผมว่า ตอนนี้กลยุทธ์ของผมคืออะไร ก็ต้องบอกว่า "หลีกเลี่ยงการลงทุนที่เกี่ยวข้องกับจีน และสินค้าโภคภัณฑ์ไปก่อน"

----------------------------

โชคดีในการลงทุนครับ

Credit : Puntip

ไม่มีความคิดเห็น:

แสดงความคิดเห็น